ecosistemas de sgr: facilitamos tu ingreso

Fuente: Departamento de Finanzas Desab

Las Sociedades de Garantía Recíproca (SGR) tienen como objetivo facilitar el acceso al crédito a las MiPyMES, otorgando garantías que mejoran sus condiciones de financiamiento en las entidades financieras, mercado de capitales, organismos públicos y proveedores, se rigen por la Ley 24.467 y sus modificatorias. Decreto Nº 699 Resolución N °2018. 21/2021 y modificatorias.

Cuando una MiPyME recibe una garantía a una SGR, puede negociar con los acreedores un crédito, cheque o pagaré a una mejor tasa, tanto para inversiones productivas o capital de trabajo.

Las SGR están formadas por Socios Protectores, cuyos aportes conforman un Fondo de Riesgo que permite a las SGR responder ante los acreedores en caso de que la MIPyME no pueda pagar el crédito, y Socios Partícipes, que son las MiPyMEs que reciben las garantías.

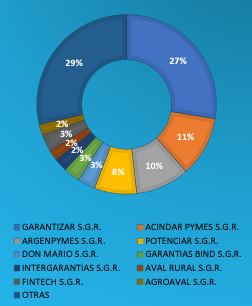

Actualmente son 45 las SGR autorizadas a funcionar, conformando $ 87.444 millones de Fondo de Riesgo constituido.

Teniendo en cuenta que cada SGR puede avalar hasta 3 veces el Fondo de Riesgo computables, hace que dicho sector tenga una capacidad de financiación de más de $ 260.000 millones. Por otro lado se observan que los Fondos de Riesgos computables, disponibles y a valor de mercado se incrementaron un 59%, 59% y 68% comparados con Setiembre 2021.

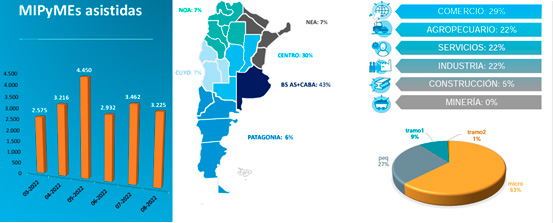

En el siguiente gráfico se muestra la evolución durante el año 2022 de cantidad de Mipymes asistidas por el Sistema de SGR y la distribución regional, sector y tramo.

La cantidad de MiPyMEs asistidas por todo el Sistema de SGR en el transcurso del año aumentó un 37% respecto del mismo período del año anterior. Por otro lado, la cantidad de MiPyMEs asistidas en los últimos 12 (doce) meses ascendió a 19.396, de las cuales el 58% (11.213) son Nuevas MiPyMEs.

El monto total de la mora del sistema aumentó un 10% en términos interanuales, registrándose un aumento de la cantidad de MiPyMEs en mora del 4% respecto del año anterior.

El monto acumulado de los avales otorgados para el año en curso ascendió a más de $212 mil millones, lo que representa un crecimiento del 54% respecto del mismo período del año anterior. En este sentido, analizando el tipo de avales emitidos, los cheques de pago diferido (54%) y los préstamos bancarios (33%) resultan ser las principales operaciones garantizadas; con un aumento interanual de 20% en las operaciones vinculadas con préstamos bancarios.

El saldo neto de las garantías vigentes tuvo una suba del 71% respecto del año anterior, con un incremento del 22% en la cantidad de MiPyMEs con garantías vigentes, siendo las bancarias y las vinculadas con el mercado de valores las garantías vigentes que han registrado la mayor participación, con un 54% y 39%, lo cual equivale a una variación interanual del 21% y -24%, respectivamente.

El grado de solvencia para el total del sistema tuvo un aumento interanual del 8% y una variación respecto del último mes del 3,2%.